募资额从8亿元减至1.66亿元,赛分科技发行价4.32元/股,一私募基金报出2.99元/股最低价

日前,苏州赛分科技股份有限公司(以下简称为“赛分科技”)披露了发行公告,确定科创板上市发行价4.32元/股,发行市盈率39.09倍,而该公司所在行业最近一个月平均静态市盈率为22.80倍。

赛分科技保荐人(主承销商)为中信证券。网下询价期间,保荐人(主承销商)通过上交所业务管理系统平台(发行承销业务)共收到228家网下投资者管理的5119个配售对象的初步询价报价信息,报价区间为2.99元/股-8.38元/股。

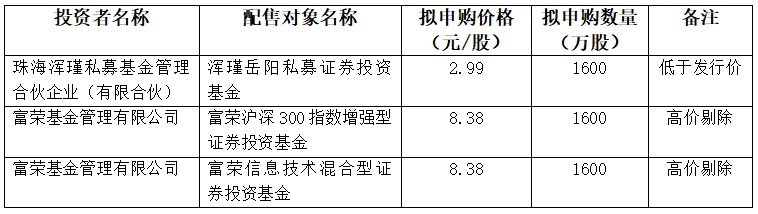

报价信息表显示,网下询价中,一家私募基金报出2.99元/股最低价,富荣基金管理的2只基金报出8.38元/股最高价,被高价剔除。

剔除无效报价后,经赛分科技和保荐人协商一致,将拟申购价格高于4.52元/股、申购价格4.52元/股且拟申购数量小于1600万股(不含1600万股)的配售对象全部剔除;拟申购价格为4.52元/股,拟申购数量等于1600万股的,按照申购时间从后到先,将申购时间晚于12月25日14:48:29:470的配售对象全部剔除,申购时间均为12月25日14:48:29:470的配售对象,按上交所业务管理系统平台自动生成的配售对象从后到前的顺序剔除1个配售对象。以上过程共计剔除153个配售对象。

剔除无效报价和最高报价后,参与初步询价的投资者209家,配售对象为4954个,全部符合《发行安排及初步询价公告》规定的网下投资者的参与条件。

赛分科技本次募投项目预计使用募集资金8亿元。按本次发行价格4.32元/股和4997.57万股的新股发行数量计算,若本次发行成功,预计该公司募集资金总额2.16亿元,扣除发行费用(不含增值税)5009.37万元后,预计募集资金净额为1.66亿元。

公开资料显示,赛分科技是一家致力于研发和生产用于药物分析检测和分离纯化的液相色谱材料,集研发、生产与全球销售于一体的高新技术企业。

2021年至2023年及2024年上半年,赛分科技实现的营业收入分别为1.55亿元、2.13亿元、2.45亿元和1.52亿元,实现的归母净利润分别为2077.38万元、4713.93万元、5248.57万元和3807.93万元。

0人

- 每日推荐

- 股票频道

- 要闻频道

- 港股频道

我国首部能源法施行 氢能源产业链加速发展

我国首部能源法施行 氢能源产业链加速发展

服务器厂商“角力”算力大市场

服务器厂商“角力”算力大市场

- 证监会紧急回应市场传言:都是谣言

- 新股N天和持续拉升一度大涨超700%

- 大手笔!阿里巴巴,已斥资13亿美元回购股份!还有207亿美元在路上

- 创新药概念股早盘走强,创新药ETF飘红,机构:2025年多个国产创新药海外授权值得期待

- 迅速扩容 参与互换便利机构增至40家

- 中证红利ETF盘中溢价,山煤国际涨超2%,机构:红利品种“纯债替代+避险”逻辑相对稳健

- 2024年险资举牌上市公司达18家

- 中信建投:贯彻落实新《公司法》 北交所修订上市及再融资审核规则

- A股限售股解禁一览:29.67亿元市值限售股今日解禁

有人押中有人错过 长期资金争当银行股“铁粉”

有人押中有人错过 长期资金争当银行股“铁粉”

研发实力持续增强 创新药企业发力海外市场各显身手

研发实力持续增强 创新药企业发力海外市场各显身手

高盛:上调瑞声科技目标价至48港元 续列首选名单

高盛:上调瑞声科技目标价至48港元 续列首选名单

恒大地产等被强制执行3.4亿

恒大地产等被强制执行3.4亿