9�½�85%ծȯ������𡢶�ֻ���������أ�ȥ��ġ����۳�����������

�������ڶ�ֻծȯ�������������ݶֵ���ȡ���ͳ�ƣ�9������������9��20�գ���ͬ��������35ֻծȯ�������棺Ϊȷ������ݶ���������棬ѡ�������ݶֵ���ȣ�����ԭ����ǻ�����ڷ����˴����ء�ֵ��ע����ǣ���ծȯ�����ѽ��ݶֵ���������С�����11λ��

������ͽ���ծȯ����ֵ��������س�����ϵ��

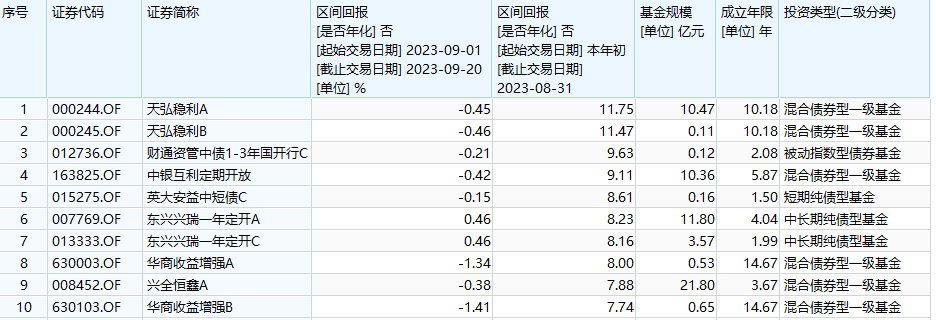

����9����ǰ��ծȯ����ı��ֿ�Ȧ�ɵ㡣������ʾ������8��31�գ�5000��ֻծȯ������ռ�ȳ�93%��ծȯ����ȡ�����������棬������ر��ʴ�11.75%��

��������9�£�����ͻȻ��ʼ����������ʾ��9��������4600��ֻծȯ����ر���Ϊ����ռ�Ƚ�85%�����е�������һֻ�ر���Ϊ-4.55%��

�����ܶ�Ͷ�������ˣ�������Щ�˿�ʼ���ǻ���������ȥ������۳���

������ôծȯ�г�����������ô�ߣ�Ͷ���������ծȯ�����ָ���ô�죿����Ӳ��ѡ��һ���������¡�

����һ��ծȯ����9�·ݻس����ԡ���ծ��������ʷ��λ

������������������A���г�ǮЧӦ���ѣ�������ծǿ�������ΰ�ЧӦ�ٴ��ԡ�

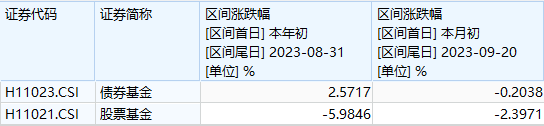

����������ʾ��2023�������8�µף���֤ծȯ����ָ������2.57%���Ա���������֤��Ʊ����ָ�����յ���6%��

����������9������������˫˫�յ���������֤ծȯ����ָ����0.2%��

����ծȯ����9��������ֻծ��Ҳ��ʼ���־�ֵ�µ���������ʾ��9������ȫ�г�5451ֻծȯ������Ҫͳ�ƶ���/�г���תծ���𡢻��ծȯ��һ��/�������𡢱���ָ����ծȯ����5��ծ����������4615ֻ�ر���Ϊ����ռ��84.66%������10ֻծȯ�������3%��

�������������������ҵ�����ֽϺõ�ծȯ����9�·������Ļر��������������ʾ������8��31�գ��ر�������ǰ10��ծȯ�����ȡ�ó�7.7%�Ļر��ʣ���9����������8ֻҲ�����˾�ֵ�س���

����ծȯ����ֵ�س��ı���10���ڹ�ծ������ȴ��������ʷ��λ�ǻ���������8 �½�Ϣ����ծȯ�������ٶ����У�10 ���ڹ�ծ������һ��ͻ��2.55%���Ѿ��ƽ�2020�������ڼ䴴�µ�2.53%�ĵ͵㡣����9��20�գ�10���ڹ�ծ������Ϊ2.68%��������ʷ�ײ��ǻ���

������������״̬�£��г����������һЩ�ָ������������ǽ�Ϣ������������߷���ʹ��Ͷ���߶��ں����ĵ���������Ȼ�Ĵ浣�ǡ�����ծȯ���������ȥ����Ĵ������

������ծ�����ʳ�����ʷ��λ�ǻ����ټ���9����������ֻծȯ������ִ����ء���ֵ�س��������г����ǣ�ȥ�����ծȯ����ġ���س���������֣�ծȯ�г������־��ҵ�����

�����ۺϻ��������۵㿴����ǰ�����桢�ʽ������ȥ�ꡰ��س���ʱ�в��죬��˴���ʲ������ݡ�

��������֤ȯ��601878����Ϊ8����Ѯ������ծ�е���ѹ����Ҫ�������ʽ����ծ����ص��»��𱻶����֡�ͬʱ��Ϊ�ص�2022����������Ŀ����Խ�С���ڷ�վ�ֵ���Ʒ��ģ���Ӻ��ʲ�������Ϊ��������Ӱ���£���ǰ���Ƹ������ĺ���Ӱ�����ޣ�

�������ȣ�2022�����ծ��ѹ�����¹��������ƹ�ģѹ��Լ4.5���ڣ���2023��4��������������ƹ�ģ������Լ1.7���ڣ���˸�ծ�˿ɵ����Ŀռ��2022���С��

������Σ�2023�����������վ�ֵ���Ʒ�Ĵ�����ģ�н�Ϊ���Ե���������ȥһ�ܣ�9��11��-9��17�գ���վ�ֵ���Ʒ��ģ����������Լ263.92�ڣ��Գ���һ���ֿ���ʽ��Ʒ�����ѹ����

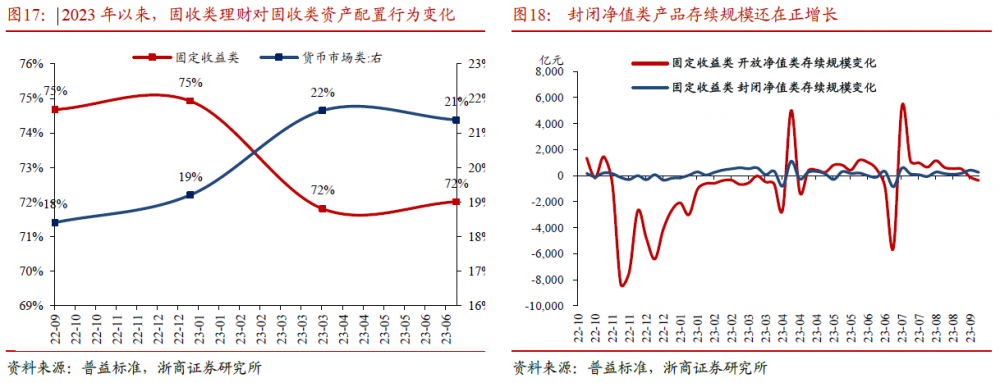

�����������2023�������ʲ�������Ϊ�����������գ�һ���棬���������˶Ի����г����Ʒ�ijֱֲ�������2022�������ȵ�18%������������2023������ȵ�21%���ң���һ���棬2023�����ƶ�����ȯ�ֵıʳֲ־��ڳ���Ϊ�����������������ѹ����

������֤ͨȯ�����ƣ���ǰ��������ʽ�����ȥ������в��죬ծ������Ҳ����ȥ��ĩ��

�������߲�����ȥ��ĩ��ͻȻ��ת�䣬�Լ����г����ǻ��г������ԡ�9����һ�ִ�������µ��Ѷ��֣�9�½�����ء�

�������⣬�����2022Q4�����ƾ�����Ϊ����

�����Ͼ�֤ȯ��601990����ΪĿǰ�ݲ��ù��ൣ��Ͷ������Ϊ���ܴ�����ծ�г���������ծ�лص���ȥ�����ȣ����ߵij�Ԥ�ڳ̶��Լ��г�����������Ԥ�ڳ̶Ⱦ��нϴ���죺

��������ز��������г��������Ρ��ſ�����δ���г�Ԥ�ڣ��г��Եز�������ת�������������Ԥ��ƫ����

�������ߴ����������������Ʋ����������ֵ�ǰ�г��Ծ����������IJ����Լ���ծȯ�г�����ֹ۵�������

������ˣ�����ծ�����е����ռ䣬��Ŀǰ�ݲ��ù��ൣ��Ͷ������Ϊ���ܴ����ij������ز�����Ч���Ƿ���֧��¥�нϺ���ɡ������ʮ���ı������ص��ע��

��������������ծ����ô�ߣ������ծȯ������ô�죿

������ô������ծ����ô�ߣ�����������Ϊծȯ�г����ڻ�ά����

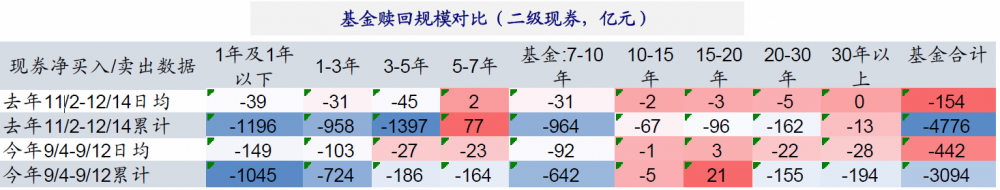

���������������ֻ���ծȯ�г����ڻ�ά�������ơ����н�������������������MLF������14����ع���һϵ�в��������ڿ�����Ч�ط�ֹ9�·��ʽ�ɱ��Ĵ�����У�ͬʱ8�¾������ݳ��ֵı������ܻ�ʹ����ծȯ���ʵ������ܵ�ѹ�ƣ����ڿ�ծȯ�г������������ơ����Ա�Ȩ���г���ծ�к��ʤ�����ڣ�ֻ���������⡣�������ʣ����������ߴ����Ԥ�ڣ�ֻ�������г���ע�ʽ��棬��עδ�����߽�һ����ƽ�Ŀ��ܡ�

�����Ŵ�֤ȯ��601059�������ܳ������ٵ����ߺ�Ԥ���Ŷ���δ������������̶˿ɿأ��������ʴ�����еĿռ�Ҳ���ܻ��ܵ����ơ���ˣ���Ϊ�������ʶ��ڿ��ܼ���ά����֣��ȴ��̶˵Ľ�һ�����ʡ�

�����Ͼ�֤ȯ���������ߵ��ܼ���������г��ȵز�Ԥ�ڣ�ͬʱҲ�Ժ����ز����ߵĽ�һ����̨�ֹ���̬�ȣ�ծ�н�������ڡ������ǵ����������ܾ������롢��ҵ�����۵ȶ����������ƣ�����Ӹܸ���Ը���ز����۵Ļָ��̶Ȼ��д��۲졣���ʴ�����ϵ��������Բ��ߣ�

������Ҳ�л������ѣ���������ע��ծȯ�г��������������ࡢ�������ٵ���ѹ����

����ƽ��֤ȯ����������Ƶ����أ������º�����ծ�жԲ������ظ����У�����Ҳ�е����ı�Ҫ��������������Ȼ����ծ�У�

�����Ͼ����У����������ծȯ�г��������������ࡣ�Ӵ����ʲ�����������Ŀǰ��Ʊ���ü�ֵ�ϸߣ��������ý϶࣬���ļ��Ȼ���ֻ�����ծȯ��ֹӯ����Ϊ�����ܶ��ļ���ծ���γ�ѹ�ơ�������ԣ�������ծȯ��������һ�����з��գ�

��������֤ȯ��ծ�м���������з��������ᣬ��������Ȼ��ѹ�����ȣ��Ȼ��ʱ����£��ʽ����Ѵ�����ɡ���Σ�������������ʧ�����з��ա�������������Ŵ����ݡ��������Ƶ��Ƶ���ݳ����������ƣ���ծ�п��ܻ��еڶ�������ѹ����

������ô��Խ��ڵĻص����գ�Ͷ���������ծȯ��������Ӧ���أ�

�������Ͷ����Ͷ��ծȯ����������Ϊ�˶Գ��Ʊ�ͻ���IJ��������Լ�������Ƚ��Ļر�����������ַŴ���ڵIJ��������ڳ���ծȯ�ͻ�����Ȼ�������������Ƚ������һ��Ͷ�ʷ�ʽ���ݻ��Ļ���ͳ�ƣ��Ӷ�ծ����ͳ��ڴ�ծ�ͻ���ָ����������������ʮ����������4-5�ֽϴ���ȵĵ����������ն���ƽ�˾�ֵ������ʵ����ָ���ij������ǡ�

�������⣬����Ͷ�������⣬ծȯ����ֺ���Խϸߡ�������ʾ��������������2209ֻ��ļ����ʵʩ�˷ֺ죬�ϼƷֺ����1300��Ԫ������ծȯ�ͻ���ɷֺ����������ֺ���ռ��86.85%���ֺ��������ռ��88.41%��

��������Ӳ��ѡ����Ҫ���ѵ��ǣ����ܻ���������Ϊ����ծ����������г�������ô����Ҫ����ʵ�����ݡ�����˵������Ҫ���и��ٷ��ز��Ż�������ص�Ч������������ʽ�������ơ��������ݸ�������ȣ��辯��ծ�лص����ȼӴ��Ļ�����Ϊ��

0��