���ˣ��߾�ͷ������������ս��

���������������ذ��Ŀ���ETF���д�ս�������졣

�����ϸ���ĩ������10ֻ��֤2000ETF��ʽ������ģ����ܶ���8��29�գ��������ġ������̩�����Ϸ����㷢������������ʵ����7�һ���˾���ȷ���������֤2000ETF����ļ˵����ͷݶ�۹��档

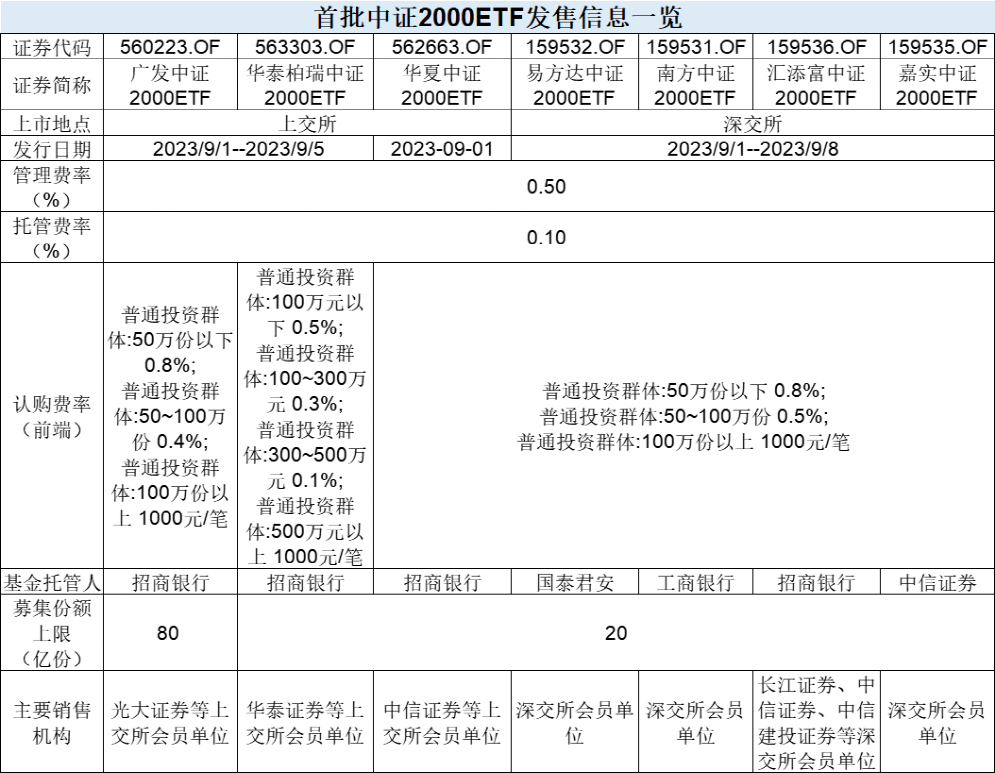

�������¹�����ʾ��7ֻ����ȫ������9��1����ʽ��������ߵ���80�ڣ���͵���20�ڣ���̽���1�죬�Ҳֻ����6�������ա���Ҳ��ζ��������9�·�ӭ����֤2000ETF���У�Ͷ�����ֶ��˲���С�̹ɵġ���������

��������7ֻ��֤2000ETF���ȷ���

������̽�ļ��һ��������

����8��29�գ��ոջ�����������֤2000ETF������¶��ļ˵���鼰���۹��棬����ʱ����ʽ�ö���

�����ӹ����ķ��۹����Ͽ�������7ֻ��֤2000ETF����9��1�ռ��������������У����Ļ������ȴ��췢�С�����ս�����ù�˾������֤2000ETFļ��ʱ��ֻ�ж̶�һ�������գ�Ԥ�ƽ���9��1�յ��ս������С�

������̩���𡢹㷢����������֤2000ETF�������ڶ�Ϊ9��1����9��5�գ�ļ��ʱ��Ҳ����3�������գ�����Ϸ�������������ʵ4�һ���˾������֤2000ETF����9��1����9��8�շ��У�����ʱ��Ϊ6�������ա�

����������������֤2000ETF�У�Ŀǰ���и�������ʱ����̩���һ�����δȷ������ʱ�䣬��ҵ����ʿ�����ߣ���Щ����˾Ŀǰ���ڱ�ƴ�ƴ�100ETF�ķ��У�����Ҫ���ƴ�100ETF���н����Ż�������һֻETF���ۣ�Ԥ�Ʋ��ֻ���˾������֤2000ETF���ҲҪ��9��4�ղŻῪʼ���С�

����������֤2000ָ�����ٵ�Ͷ�ʱ����ֵ��Խ�С��������֤2000ETFҲ����������ģ���ӹ����Ͽ������˹㷢��֤2000ETF��80��Ԫ֮�⣬������֤2000ETFļ������Ϊ20��Ԫ����Ҳ��ζ��������֤2000ETF���ļ���ܶ�Ҳ����200��Ԫ��

����7�һ���˾����֤2000ETF�Ϲ�����Ҳ���в��죬���ġ��������������ʵ���Ϸ���5ֻ��֤2000ETF������50�������0.8%��50~100���0.5%��100�������1000Ԫ/�ʵ����۷��ʡ�

������̩������֤2000ETF100��������Ϲ�����Ϊ0.5%��100~300��ԪΪ0.3%��300~500��ԪΪ0.1%��500��Ԫ����Ϊ1000Ԫ/�ʡ��㷢��֤2000ETF��50~100���֮����Ϲ�����Ϊ0.4%��

���������ۻ����Ͽ�������ȯ�̶�����ȱϯ��֤2000ETF�ķ���ս�����磬��̩֤ȯ���λ�̩������֤2000ETF�ķ���Э���ˣ�����֤ȯ�����֤ȯ�ֱ��λ�����֤2000ETF���㷢��֤2000ETF�ķ���Э���ˡ���һ������Ա��λҲ���������֤2000ETF���С�

��������ʱ�䣬���ſƴ��ɳ�ETF���ƴ�100ETF����֤2000ETF���Ŵ�ETF�Ȳ�Ʒ����������ETF�г�Ҳ����ӭ��������������æ���𡰷��м�����

����һλҵ����ʿ��ʾ��Ŀǰ������֤2000ETF��Ŀ�������ճ������������У���ȡ�ѹ�ģ����

������ETF��ƴ���dz־���������Ŀǰ������֤2000ETF����ʱ�䶼����������ϣ���ܹ��������С�����һλҵ����ʿҲ�������ƵĿ�����

����һλ����˾��ʿ��̹�ԣ���˾���������˺ܶ�ETF�������˲�����Դ��������ͬ�б�ƴ���Ѿ�û�к�ǿ�ľ���������˻Ὣ���ķ��ڳ���Ӫ���ϡ�

������֤2000

�����۽����̹�

����Ϊ��ӳ�����г���֤ȯ�ı��֣�Ϊ�г��ṩ��ά��Ͷ�ʱ�ĺ�ҵ��������ָ֤������˾��8��11����ʽ������֤2000ָ����

��������ָ�����Ʒ�������֤2000ָ���ӻ����г���ѡȡ��ֵ��ģ��С�������ԽϺõ�2000ֻ֤ȯ��Ϊָ����������֤2000�뻦��300����֤500����֤1000ָ����ͬ������֤��ģָ��ϵ�У���ӳ�����г���ͬ��ֵ��ģ���й�˾֤ȯ��������֡�

������ָ����2013��12��31��Ϊ���գ���1000��Ϊ���㡣��ָ��������������������������Ϊ3.00%���������껯����Ϊ6.51%��ͬ���껯������Ϊ0.24%��

����ָ������ÿ�������һ�Σ���������ʵʩʱ��ֱ�Ϊÿ��6�º�12�µĵڶ������������һ�����ա�ÿ�ε�������������һ�㲻����20%�����ڵ������û���������ѡ�����й�ȥһ���վ�����ֵ������1600��֮ǰ�����������Ƚ��룬������2400��֮ǰ�����������ȱ�����

��������2023��7�µף�ָ����2000ֻ�����ϼ�����ֵԼ9.32����Ԫ��ռ����A����ֵ�ı���Ϊ10.05%�����У�ָ��������ƽ����ֵΪ46.62�ڣ���ֵ��λ��Ϊ41.98�ڣ�1963ֻ������ֵ����100�ڣ�1315ֻ������ֵ����50�ڣ��Ϻñ������ʱ��г���С��ֵ���й�˾��������֡�

�������ˣ���֤ 2000 ָ����������Ϊ��ɢ����ʮ��Ȩ�ظ����ϣ��販�ɷ���002229���� 0.32%��Ȩ��������λ��ǰʮ�������ϼ�Ȩ��Ϊ1.44%��Զ���ڻ��� 300����֤ 500����֤ 1000��ָ����Ȩ�ؼ��жȡ�

��������ҵ�ֲ��ϣ���ҵ����Ϣ��������ѡ���ѡ�ԭ���ϡ�ͨ�ŷ�������ǰ�壬�ֱ�ռ�� 31.62%��14.53%��13.05%��12.71%��9.28%��

�����������ָ��Ͷ�ʲ��ܾ�����ΰ���ʾ����֤2000ָ���Ϻõر�����С��ֵ���й�˾���֣�С�̷��ͻ����Ŀǰ�ɷݹ���������ͨ��ֵ��50��Ԫ���µ�ռ�ȳ���97%��ָ����ҵ�ֲ������ڻ�е�豸������������ӵ�������ҵ�����Կƴ���ʹ�ҵ��ijɷݹ�Ȩ��ռ�Ƚӽ�40%��ָ���ijɳ�������Ϊͻ����ӵ�нϸߵĵ��ԡ�

���������θ�����֤2000ָ���IJ�Ʒ�������У����Խ�һ������п���ָ����Ʒ��С�̷���ϵĿհף����õ�����Ͷ���߶Բ�ͬ��ֵ�������úͽ������������ʽ��עС��ֵ��ҵ��Ͷ�ʼ�ֵ������С��ֵ��ҵ��չ����һ����Ծ�ʱ��г�������ΰ���ʾ��

������̩�������ָ��Ͷ�ʲ�Ҳ�ᵽ��Ŀǰ����300����֤500����֤1000����ָ����ȫ��A�ɵ���ֵ���ǶȽ�Ϊ80%���г�������Ҫһ���ܹ�����С�̹�Ʊ���ƵĿ���ָ��������չ����ָ����ϵ�Ĵ��ǡ�

������ˣ���֤2000ָ���������Լ���Ӧָ������ķ��У������Ƕ��ڷ���ֶ�������Ȩ���ʲ����õ�Ͷ���߶��ԣ������з�ͬѰ�������壬�ȿ����ؿ����Կɴ���Ĺ�Ʊ��Χ����߲���ִ�еľ��Ⱥ���Ч�ԣ��ֿ���ͨ�����Ӳ��Թ����Ļ�����ģ�顱���ḻ����ָ�������Ͷ�ʲ������ͣ������Ŵ�ָ�������г��ġ�����ЧӦ����ʵ�֡���ģ���á�������������ָ�������Ʒ��Ͷ�����ٽ�ָ��������ҵ������Эͬ��չ��

�����㷢��֤2000ETF���λ������ĺ���Ҳ��ʾ����8��11����֤2000ָ�����������������������ٸ�ָ����ETF��Ʒ��ʼļ������������˼�ܲ�����������ָ������Ч�ʡ�������������˼Ӵ��Ʒ�������ȵ�̬�ȡ�

����������Ʒ���·�ļ����һ�����ܹ�Ϊ�г��������������ʽ������ڻ�Ծ�ʱ��г�������Ͷ�������ģ���һ���棬��ΪС�̹ɵĴ�������֤2000ָ����Ͷ�ʼ�ֵ�ܵ��г���ע����ز�Ʒ��������ҲΪ�Ͽ���Ͷ�ʼ�ֵ��Ͷ�����ṩ�˱�ݵ�Ͷ��������

����������С��Ͷ�ʻ���

������2021�����������г���������һ�ֵ�С��ռ�ŽΣ�����Ͷ����ʿ��Ϊ����һС�̷��ռ�Žλ���������

��������ǰ��Ͷ���Լ۱ȡ�Ͷ��ʤ�ʡ����û������ۺϽǶȹ۲죬С�̷�������������� �㷢��֤2000ETF���λ������ĺ����ʾ����Ϊ�г���ģָ���У�С�̴�������֤2000ָ�������������ڴ����г���С�̷����Ͷ�ʼ�ֵֵ�ù�ע��

������ָ��Ͷ��ǰ�����ԣ���̩�������ָ��Ͷ�ʲ���ȷָ������ȥ������֤2000ָ����ҵ�������ڸ������ָ����λ��ǰ�У������ڽ��һ��ʱ�ڻ����ܵ����ڻ�ů��������������֧�����������ص���������������ά���ȶ��ij������档

������̩��������һ����������������Ӻ�۾������ڽǶ������������ⲿ���ξ��û����������ȣ��ڲ�����·�߹�ʶ���γɣ������ļ�����ȫ�����Ҫ������Эͬ�������ģ���ô̼��ƻ��ѳ�Ϊ������¼�������֤2000ָ���ɷݹ�Ϊ��������С��ҵ���ص��ƿ�����������

�����Ӳ�ҵ�������Ƕ���������֤2000ָ���ɷݹ�Ȩ��������ҵ������е�������������������ҽҩ�����ӡ������豸������Դ����������ý��ͨ�ŵȣ���Ϊ�ɳ��Խ�ǿ�������ϴ�̶������ھ��ýṹ�����Ͳ�ҵ�Ż��������̡�

����������·�ߵ���Ƕ���������֤2000ָ���ɷݹ�����Ӫ��ҵ����ռ��69.25%���ϼ�Ȩ�شﵽ65.83%�����������������̿���ָ�����ٽ���Ӫ���÷�չ�����ߵ���ת��ͺ���ϸ����ʩ��ض���������������ÿ��ܸ�Ϊ���ԡ�

������ʱ����Ҳ��ʾ��2021�������������֤2000ָ���ڹ�ȥ���������Ӯ����ָ������ǰ�г���������Ȼ��ԣ��С�̹ɵĹ�ֵҲ���ں���λ�ã�����֤2000Ϊ�����ɷݹ�����ӯ��TTM����0С��30���Ĺ�˾�ӽ�600�ң�ռ�Ƚ�30%��

����ͬʱ�����忴����Ͷ�����ر�������������ļ��С���еı�¶��Ȼ�ϵͣ��ۺ�����֧��С�̹���ǿ�ļ�����Ҫ����Ŀǰ��û�г���Ťת����ǰʱ������֤2000Ϊ������С�̹���Ȼ�����ü�ֵ��

�������������������Ҳ��Ϊ����2021����������֤2000����3����A����������ָ���б��ֿ�ǰ����ǰ���ô��������ա������Գ�ԣ�ĽΣ���С�̷���Ϊ���ϣ����Ե��´ӻ�������������Ͽ���С�̷��δ������Ҳ�dz�ֵ���ڴ���ͬʱ�����ʽ������˵������ȫ��ע���Ƶij����ƽ����������С��ֵ��Ʊ�Ĺ�ע����������������С�̹ɵ�����ƫ���������ӡ�

������Ŀǰ������ 2021������С�̷��ʼ��Ӯ���̹ɣ��Ӵ�С�̷���������������ʵÿһ�ֵķ��ռ�ų����Զ��Ƚϳ�������ʷ�������2012����2015������ʱ����С��ռ�ţ���2016����2020���Ǵ���ռ�ţ��൱�ڳ���������ʱ�䡣������һλ��������ʾ��ÿ�ִ�С�̷��ռ�ų���ʱ��ܳ�����2021����������С��ռ�Ž����������ʱ���ˣ����������ʷ���ɣ�С�̳ɳ����δ��һ������м������ֵĿռ䡣

�������⣬��������������������С�̷����������Ҫ�����Dz�ҵ����2012����2015������С�̷����֣����������ֻ���ҵ��չ��������������ҵ����չ�ȣ�ʹ���ڼ���С�̷�ռ�ţ���2016����2020�꣬�������ô���һ���������ĽΣ���һ���¸���ҵ�Լ��ж����Ϊ����������Ǵ��̷��ռ�š���2021����������С�̷�ռ����������Դ��TMT�Ȳ�ҵ�������ģ���δ��������Щ��ҵ��չ�������ڣ���������Դ�������ʻ��н�һ�������ռ䣬AI�˹����ܻ����һЩ�µ�����ռ䣬���Ӳ�ҵ������������������һ��С��ռ�ŵĽΡ���

����������֤2000ETF

����10��10��

����1���ʣ�����7ֻ��֤2000ETF�����ٵ���֤2000ָ����ʲô��

������Ϊ��ӳ�����г���֤ȯ�ı��֣�Ϊ�г��ṩ��ά��Ͷ�ʱ�ĺ�ҵ��������ָ֤������˾��8��11����ʽ������֤2000ָ����

��������ָ�����Ʒ�������֤2000ָ���ӻ����г���ѡȡ��ֵ��ģ��С�������ԽϺõ�2000ֻ֤ȯ��Ϊָ����������֤2000�뻦��300����֤500����֤1000ָ����ͬ������֤��ģָ��ϵ�У���ӳ�����г���ͬ��ֵ��ģ���й�˾֤ȯ��������֡�

����2���ʣ������һ����֤2000ETF��ָ��������������С�̹�ָ���������Щ����

��������֤2000ָ�����������dzɷݹ���ֵС�����Ŀǰ�г��ϵ�С��ָ������֤2000�ɷݹ���ֵ��һ���³�����֤2000��������ɷݹ���ֵ��100�����£���λ����ֵֻ��39�ڣ����ԶԱȵ��ǹ�֤2000�ɷݹ���ֵ��λ��Ϊ60�ڣ���֤1000�ɷݹ���ֵ��λ����100�ڡ�

����3���ʣ���֤2000ָ���ĵ����벨������Σ����ʺ�����Ͷ���ߣ�

������������֤2000ָ���ɷݹ���ֵƫС��ָ����ʷ�ϵIJ����ʺ͵��Զ��Ƚϴ��ʺϷ���ƫ�����ƫ�ߣ�ϲ�����β�����Ͷ���ߡ�ͬʱ�����Ͷ���߶Բ����ij���������ǿ�����ڿ���֤2000ָ���ı���Ҳ�ܲ�����

����4���ʣ��Ӳ�Ʒ���ֵĽǶ��Ͽ�����֤2000�IJ��������ж��10ֻ��Ʒͬʱ���������У��Ƿ����Ӱ�죿

��������֤2000ָ���ֲַ�ɢ��2000ֻ�ɷݹɣ�ָ����ȥһ���վ��ɽ�����2000�����ϣ�ָ���ɷݹɵ�ǰ������ͨ��ֵ�ϼƳ���4���ڣ������Ǵ��վ��ɽ���Ǵ�������ͨ��ֵ������֤2000�IJ������������㹻��ġ�

����5���ʣ�Ŀǰ��֤2000ETF�Ļ�������˭��

�����𣺴�Ŀǰ��������˾���ɡ�ʵ���ɡ������ٻ�������������ͻ�̩����ȡ��˫�������ƶȣ�����ΰ���������Ϊ�����������ҵ���ꡣ

����6���ʣ���7ֻETF���а��ţ��Լ�������������ΰ��ţ�

������Ŀǰ�㷢����̩���𡢻���������֤2000ETF�����Ͻ������У�������Ϸ�������������ʵ������֤2000ETF����������С�

�������⣬��ҹ�˾���������������̣����ϳ�ֵ�������֧�֡�

����7���ʣ�Ŀǰ��7ֻ��֤2000ETF����ʱ���ǣ�

�����𣺴ӹ����ķ��۹����Ͽ�������7ֻ��֤2000ETF����9��1�ռ��������������У����Ļ���������֤2000ETFļ��ʱ��ֻ�ж̶�һ�������գ�Ԥ�ƽ���9��1�յ��ս������С�

�����㷢����̩�������������֤2000ETF�������ڶ�Ϊ9��1����9��5�գ�ļ��ʱ��Ҳ����3�������գ�����Ϸ�������������ʵ4�һ���˾������֤2000ETF����9��1����9��8�շ��У�����ʱ��Ϊ6�������ա�

����8���ʣ�Ŀǰ��7ֻ��֤2000ETF��������ô��

������������֤2000ָ�����ٵ�Ͷ�ʱ����ֵ��Խ�С��������֤2000ETFҲ����������ģ���ӹ����Ͽ������˹㷢��֤2000ETF��80��Ԫ֮�⣬������֤2000ETFļ������Ϊ20��Ԫ��

����9���ʣ�Ŀǰ��7ֻ��֤2000ETF�������ʡ��йܷ�����Σ�

������Ŀǰ��֤2000ETF�Ĺ�������Ϊ0.5%���йܷ���0.1%��

����10���ʣ���ο�����֤2000���г����ּ���ֵˮƽ��

������2021�������������֤2000ָ���ڹ�ȥ���������Ӯ����ָ������֤2000���õı�����Ͷ���ֲֽ߳ṹ����ֵ�������Ժͻ�����ȶ������ع�ͬ���õĽ����Ŀǰ��������ǰ�г���������Ȼ��ԣ��С�̹ɵĹ�ֵҲ���ں���λ�ã���ǰʱ������֤2000Ϊ������С�̹���Ȼ�����ü�ֵ��

0��